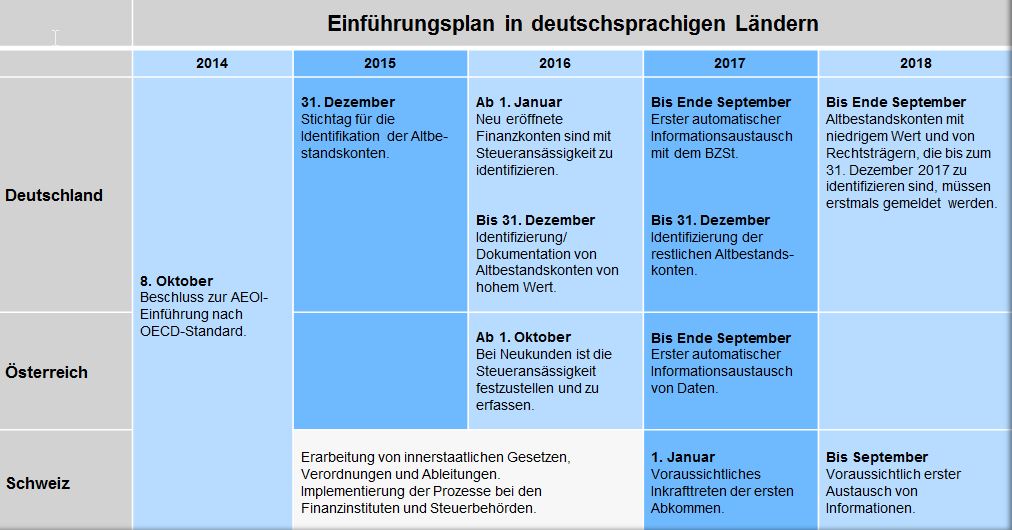

Der Automatic Exchange of Information (AEOI) und damit der Common Reporting Standard (CRS) sind besiegelt – mittlerweile haben sich der Vereinbarung 94 Staaten angeschlossen. Der erste automatisierte Austausch von Steuerinformationen steht für die mehr als 40 Early Adopter, zu denen auch Deutschland zählt, bereits im September 2017 an. Bereits?

Der AEOI-Einführungsplan

Bis September 2017 sind es noch ziemlich genau zwei Jahre – also noch mehr als genug Zeit, sollte man meinen. Die „Bad News“: Der Zeitplan zur Einführung von AEOI ist durchaus als ambitioniert zu bezeichnen.

Auch Finanzinstitute, die nicht von FATCA betroffen waren, kommen am Thema AEOI nicht vorbei. Außerdem sind Vermögensverwalter und Lebensversicherer von den neuen Vorgaben betroffen.

Was ist 2015 noch zu tun?

In Deutschland muss bis zum 31. Dezember 2015 der Altbestand melderelevanter Konten erfasst und kontrolliert sein, ab dem 1. Januar 2016 muss bei Neukunden die steuerliche Ansässigkeit festgestellt werden. Konkret erfordert dies:

- Entwicklung von Verfahren für einen sensiblen Informationsaustausch mit Bestandskunden

- Etablierung von Prüfverfahren für Bestandskunden hinsichtlich der definierten Indizien

- Implementierung geeigneter Prozesse für die künftige Identifizierung aller Kontoinhaber

- Datenqualitätsprüfung

- Anpassung und Erweiterung des Meldewesens hinsichtlich

– Prüfungsvorgaben,

– Prozessen,

– ordnungsgemäßer Dokumentation und

– kontinuierlicher Aktualisierung der Bestandsdaten - Automatische Identifikation und Kennzeichnung von potenziell steuerpflichtigen Personen und Gesellschaften (Altkunden)

FATCA plus X

In AEOI steckt viel FATCA – allerdings ist dieser Brocken ungleich größer: Beim FATCA-Meldeverfahren sind die Regeln zur Kategorisierung und Identifizierung für ein Land zu berücksichtigen, bei AEOI für alle am Datenaustausch beteiligten Länder. Das sind Stand heute mehr als 90. Das heißt, das Prüfverfahren erreicht sowohl in Bezug auf die Komplexität als auch die Menge ganz andere Dimensionen. Schon alleine aus diesem Grund empfehlen sich generische Entwicklungen, die eine flexible Reaktion auf sich verändernde Anforderungen erlauben. Zumal von Seiten der Steuerbehörden noch keine finalen Vorgaben dokumentiert sind.

Besser früher als später starten

Institute, die im Rahmen von FATCA bereits Verfahren zum sensiblen Datenaustausch mit „verdächtigen Kontoinhabern“ etabliert haben, besitzen einen Vorteil – ihnen sollte die Umsetzung im ersten Schritt relativ leicht von der Hand gehen. Allen anderen sei empfohlen, diese organisatorische Herausforderung zeitnah vorzubereiten. Dazu gehört, Gaps zu identifizieren und das weitere Vorgehen festzulegen. Vor allem der Datenbasis und -qualität kommt eine entscheidende Rolle zu. Aktuell ist das verbleibende Zeitfenster noch ausreichend, um diese neue regulatorische Anforderung gemeinsam mit erfahrenen Beratungs- und Softwarehäusern zu lösen.

Bildquelle: Shutterstock